Montagne russe dei mercati, che fare?

Buongiorno, rieccomi per l’appuntamento settimanale. La settimana dei mercati è stata molto ballerina, influenzata da Brexit, Dazi Usa e Cina, Huawei, Elezioni Europee e chi più ne ha più ne metta ……… rischio o opportunità? Vediamo di capirne un po’ di più. L’immagine ci evoca forti emozioni legate a repentine discese e altrettanto violente risalite, […]

Cina VS USA

Buongiorno, la fine della scorsa settimana e quella che si sta chiudendo sono state piuttosto movimentate sui mercati finanziari, cerchiamo di capire perché dopo un iniziale accordo, U.S.A. e Cina hanno ricominciato a farsi la guerra commerciale ……… Il primo trimestre del 2019 e stato per i mercati mondiali uno dei periodi più favorevoli della […]

Investimento antistress

Buongiorno e buon sabato … Mercati che salgono o mercati che scendono. Quando è il momento giusto di investire? Negli ultimi tempi, i mercati hanno avuto momenti di forti oscillazioni, sia al rialzo che al ribasso , vediamo quale potrebbe essere la strategia ideale per affrontare questi momenti e rimanere più rilassati, una strategia che […]

Previdenza come ottimizzare la parte fiscale

Benvenuto all’appuntamento settimanale con “Un Sorso di Finanza”..…. Durante la settimana che si sta chiudendo, la notizia più importante riguarda il rialzo del prezzo del petrolio. Questo rialzo però si è verificato più per aspetti politici che economici, pertanto ho preferito non commentare, ti parlo perciò di un argomento sempre attuale e molto caro a […]

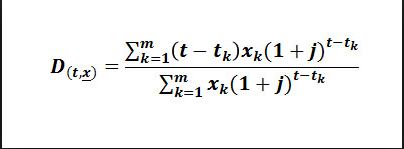

Duration

Buongiorno… Eccomi qui con un nuovo “Sorso”. La notizia della settimana, come qualche “Sorso” fa, è che la BCE ha deciso di lasciare fermi i tassi di interesse, e quindi per non ripetermi, visto che ne avevamo già parlato per la stessa decisone presa dalla FED , ma soprattutto perché il mondo dei tassi di […]

Dividend Aristocrats

Buongiorno a tutti, eccomi qua per il Terzo Sorso ………. In USA, nei mercati di riferimento lo chiamano il settore dei “Dividend Aristocrats”.Si tratta di un settore di aziende che hanno offerto, negli ultimi anni, dividendi stabili o in crescita. Società ad alta capitalizzazione ed alta liquidità, che fanno parte di settori maturi e che […]

L’inversione della curva dei rendimenti

Buongiorno a tutti, eccomi qui per il secondo Sorso ……… Questa settimana grosse notizie dal mondo della finanza non ne sono arrivate, e se escludiamo gli accordi prima italiani e poi europei con la Cina, e la solita Brexit, direi che avremmo davvero pochi spunti per la nostra nuova rubrica settimanale. Ho pensato perciò di […]

POWELL (La FED) NON RIALZA I TASSI.

Powell, non ha alzato i tassi durante l’ultima riunione della Fed, e sembra seriamente intenzionato a non rialzarli almeno sino a fine anno. La decisione nasce dal fatto che l’economia Americana cresce , ma meno del previsto e l’occupazione resta solida e stabile. Tutto questo come si ribalta sui nostri soldi? Per coloro che amano […]